Sin embargo, los mercados bursátiles se recuperaron de sus profundas caídas en marzo.

BBC NEWS MUNDO

Por qué las bolsas del mundo llegaron a niveles récord en 2020 mientras la economía global se hundía

Millones de personas perdieron su empleo o tuvieron que acogerse a las ayudas sociales en medio de los confinamientos impuestos en el mundo para disminuir la propagación de la pandemia de covid-19.

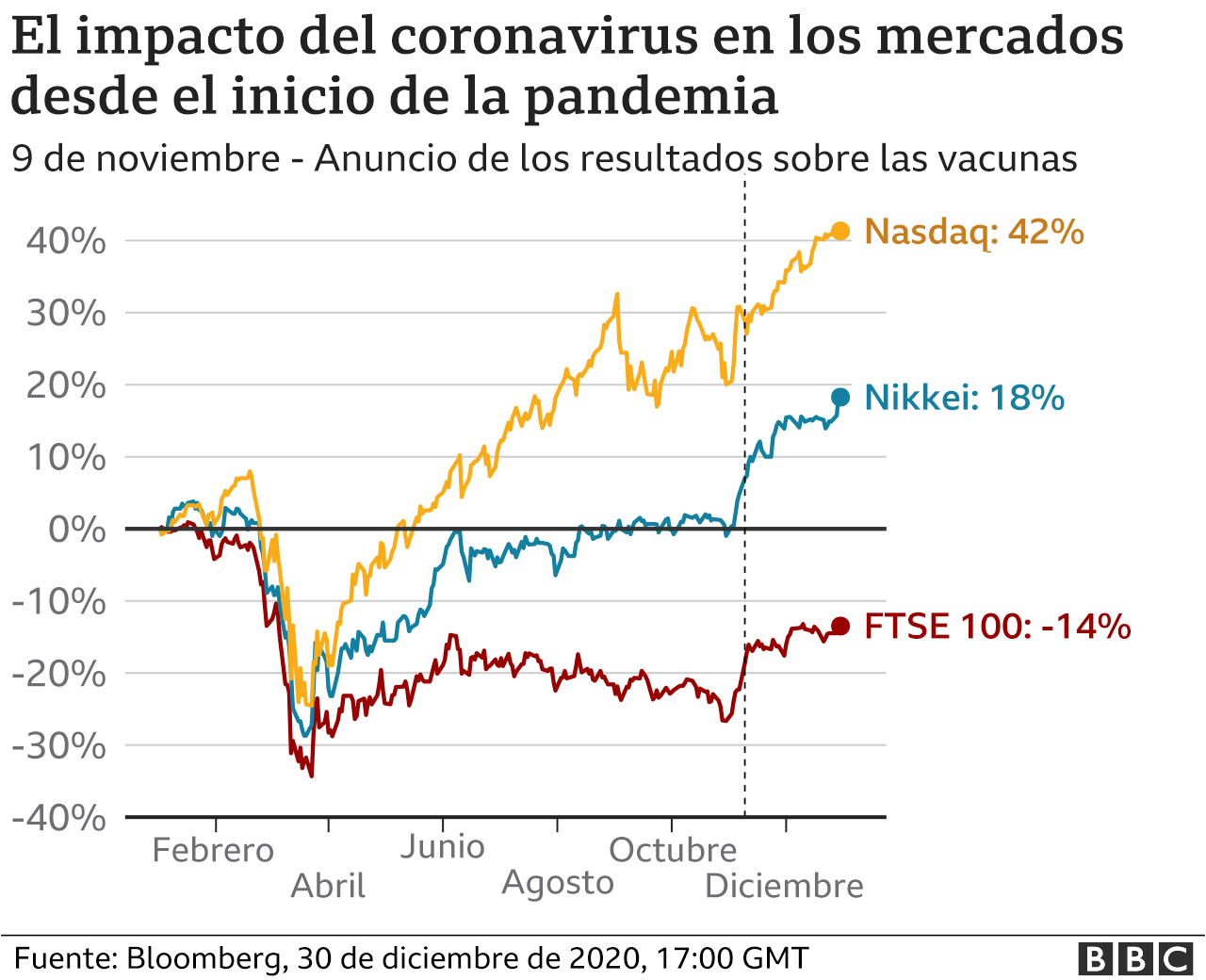

Estados Unidos fue el escenario de las ganancias más sorprendentes en 2020, con un alza de 42% del índice tecnológico Nasdaq.

Estados Unidos fue el escenario de las ganancias más sorprendentes en 2020, con un alza de 42% del índice tecnológico Nasdaq y de 15% del índice S&P 500.

Pero el índice FTSE 100 del Reino Unido, con sus compañías petroleras, bancos y aerolíneas en apuros -todos los cuales fueron golpeados por la pandemia-, no corrió la misma suerte.

Aunque cerró el año con una caída de 14% en comparación con el inicio de 2020, ha experimentado un aumento constante en los últimos meses y recibió un impulso reciente después de que se alcanzó un acuerdo comercial entre Reino Unido y la Unión Europea y se aprobaron las vacunas.

En Japón, las acciones se recuperaron cuando se descubrió una vacuna, con los títulos de las compañías farmacéuticas y de las empresas de juegos en la delantera.

Una parte del alza de los mercados se debe a la forma en que medimos su desempeño, y otra parte, podría deberse a cierto excesivo entusiasmo, según los inversores.

También está el tema de la gran cantidad de dinero que están creando los bancos centrales, dicen. Y finalmente, hay algunas pequeñas razones para el optimismo.

Un aspecto importante a tener en cuenta es que los precios del mercado de valores no se limitan al aquí y ahora, dice Sue Noffke, directora de acciones en el Reino Unido de la firma de administración de fondos Schroders.

“Los mercados de valores miran hacia adelante, por lo que son un poco como conducir un automóvil: tienes los ojos en el horizonte, en lugar del bache que tienes frente a ti”.

Otro elemento esencial es que los inversores confían en el éxito de las diversas vacunas que han sido aprobadas o que están en desarrollo para lograr que el crecimiento económico y las ventas vuelvan a la normalidad.

Dinero barato

También influyen los préstamos baratos, lo que es una bendición para las empresas. Y los efectos que ha tenido todo el dinero creado por los bancos centrales para reactivar la actividad económica.

Solo el Banco de Inglaterra planea comprar cerca de US$1,2 billones de bonos gubernamentales y corporativos con dinero nuevo, a través de la flexibilización cuantitativa, una herramienta no convencional de política monetaria utilizada por algunos bancos centrales para aumentar la oferta de dinero.

Y desde marzo del año pasado, la Reserva Federal de Estados Unidos (equivalente al banco central de ese país) ha comprado más de US$3 billones de activos.

Estas compras son parte de un esfuerzo por mantener bajos los costos de los préstamos y proveer liquidez.

“El dinero se ha vuelto más barato, y el dinero más barato aumenta el valor de los activos financieros. Eso es lo que ha estado apoyando globalmente al mercado de valores”, explica Noffke.

Los 5 gigantes

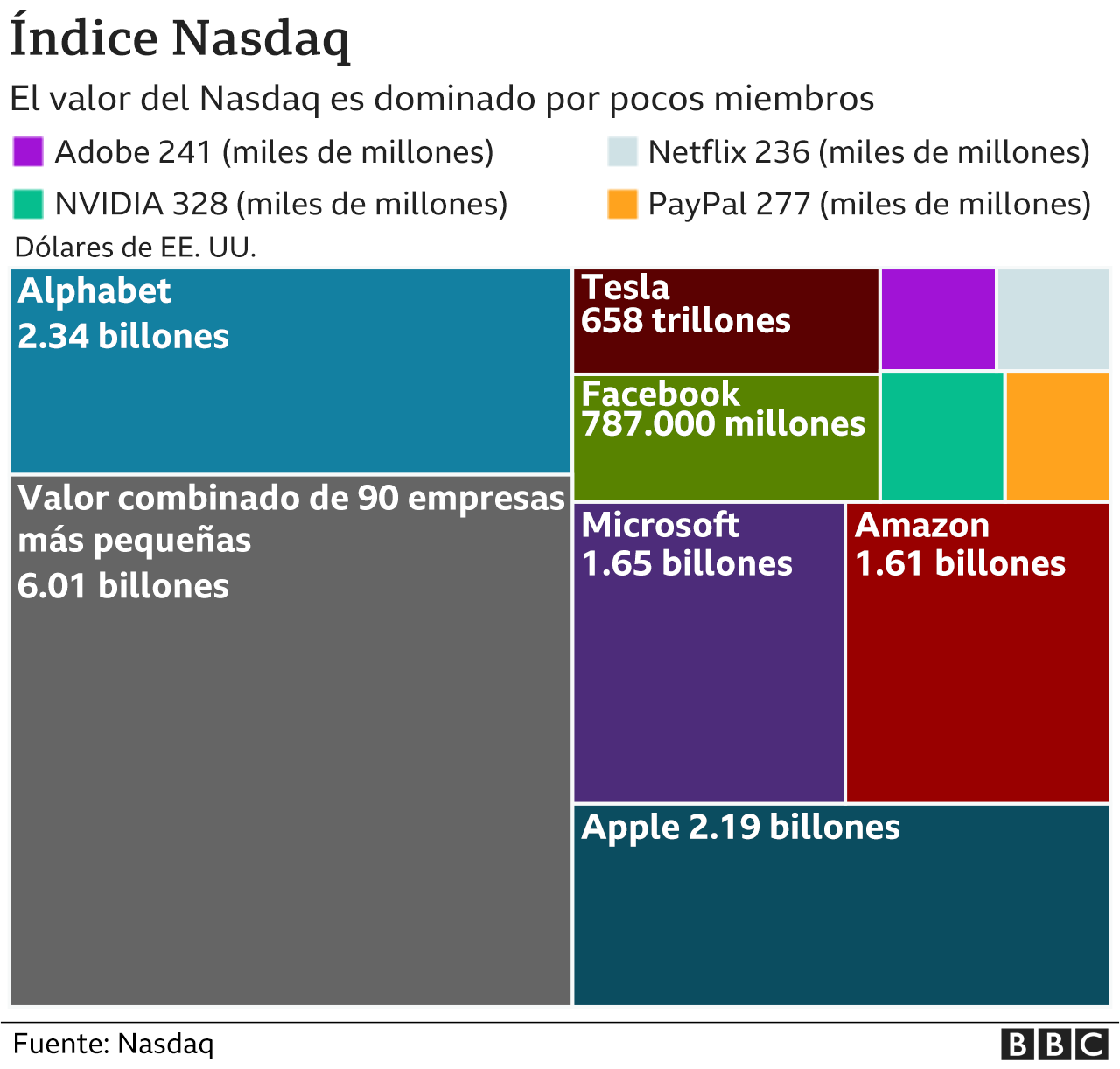

Cuando miramos el desempeño de los mercados, normalmente estamos analizando un índice, que es un grupo de empresas.

Es por eso que el crecimiento, o no, de las grandes empresas tiene un efecto mayor en el valor del índice que los movimientos de las más pequeñas.

Pero últimamente, sobretodo en Estados Unidos, los más grandes se han vuelto muy, muy grandes.

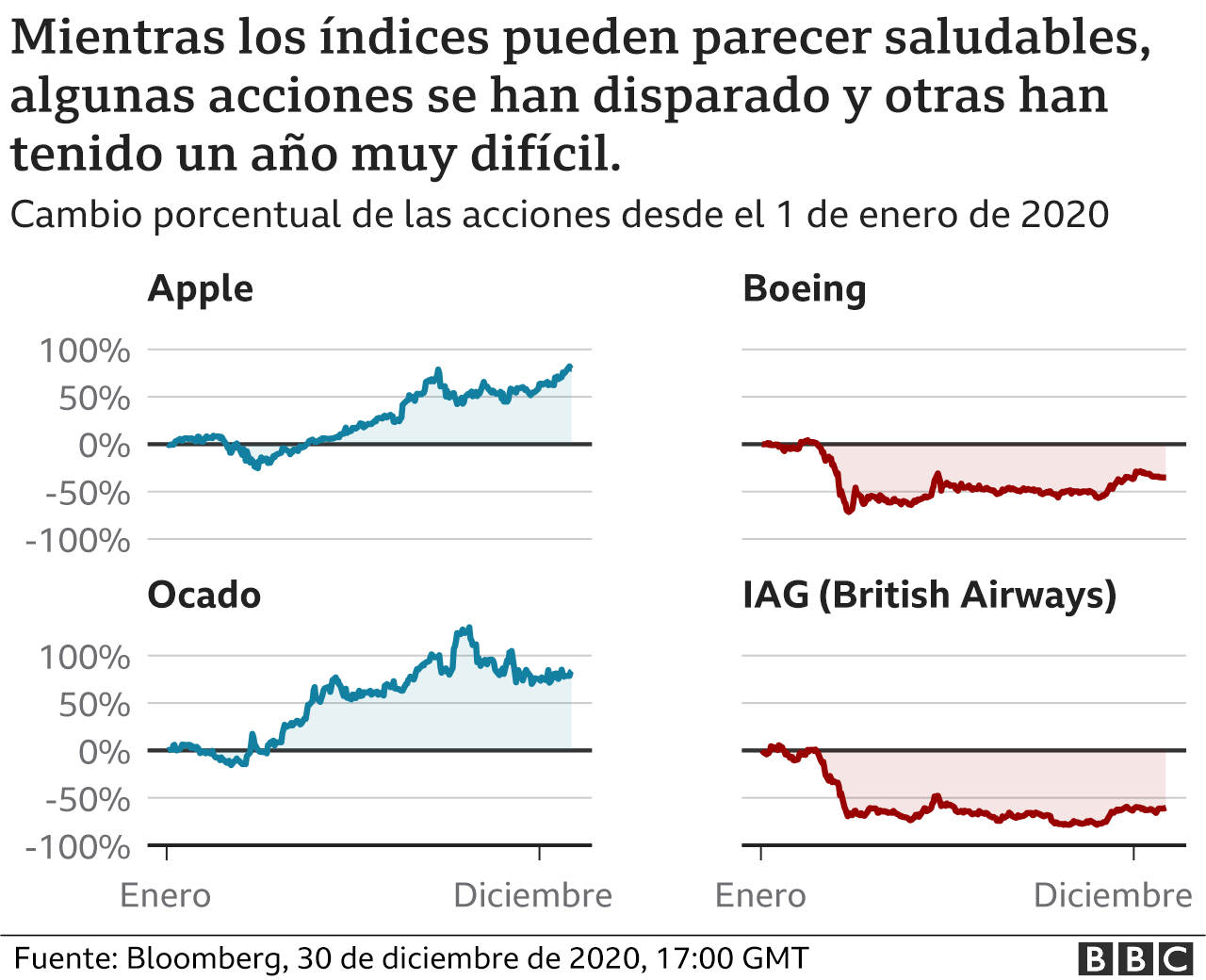

Esto significa que un buen año para las empresas de tecnología, cuyas ganancias han crecido a medida que más personas trabajan de forma remota, ha enmascarado un mal año para empresas como las aerolíneas.

El Nasdaq, por ejemplo, ha experimentado un gran aumento desde el inicio de 2020. Pero solo cinco empresas (Alphabet -propietaria de Google-, Apple, Microsoft, Amazon y Facebook) tienen casi el mismo valor que las 95 restantes juntas.

“Si miras el desempeño del índice, se podría pensar que el coronavirus no ha afectado realmente a la economía de Estados Unidos”, señala Noffke. “Y claramente ese no es el caso. Así que no es necesariamente representativo”.

Inversión pasiva

El predominio de unas pocas grandes empresas en un índice ha coincidido con el aumento de la denominada inversión pasiva, donde los jubilados, administradores de dinero y especuladores, pueden comprar un fondo de inversión barato que rastrea un índice.

Por lo tanto, cuando los inversores compran estos fondos, compran las acciones que están detrás de los fondos y ayudan a impulsar sus precios.

“Lo que se puede ver durante los últimos 10 años es una salida de dinero de fondos activos a fondos pasivos y eso no cambió con la pandemia”, dice Johannes Petry, investigador postdoctoral en mercados financieros de la Universidad de Warwick.

Petry explica que las compañías que supervisan estos índices, que definen qué empresas participan en ellos y, por lo tanto, cuáles se benefician cuando alguien invierte en un fondo FTSE 100 o en un fondo Nasdaq, tienen un poder creciente en el mercado.

Si bien muchas empresas se incorporan a un índice o lo abandonan debido a su tamaño, esto no siempre funciona de la misma manera. Es por eso que las reglas de los creadores de índices pueden hacer que una empresa califique o no para entrar a un grupo siguiendo otros criterios.

Por ejemplo, dice, se estima que el fabricante de automóviles eléctricos Tesla, que ingresó al índice S&P 500 en diciembre, generó una demanda extra de US$100.000 millones por sus acciones, cuando los fondos de inversión se apresuraron a comprarlas.

El índice del “Miedo y la Codicia”

Sin embargo, las cosas podrían estar listas para una caída bursátil, según el análisis de Joe Saluzzi, socio de la firma de inversiones Themis Trading.

“Cada día hay un repunte y todo el mundo niega con la cabeza”, explica. Si bien muchos inversores piensan que los mercados no pueden seguir subiendo para siempre, es difícil saber cuándo vendrá una caída.

Saluzzi sigue un indicador publicado por CNN llamado Fear & Greed index (índice del Miedo y la Codicia). Hace un mes llegó a 92, lo que indica “codicia extrema”, aunque desde entonces ha caído.

“Cuando veo eso, me dice que la gente no está realmente nerviosa y que debería estarlo”, agrega el inversor.

Otro indicador que observa es la proporción de apuestas de que el mercado subirá en comparación con las apuestas de que bajará. Recientemente, las apuestas al alza superaron a las apuestas a la baja en la mayor medida que se ha visto desde 2012.

Un gran error que comete la gente, dice, es que como ven que los precios están demasiado altos, reconocen que ha llegado el momento de salir, pero prefieren esperar porque creen que puede ser más inteligentes que el mercado.

Otros expertos piensan que hay algunas razones para que los mercados sigan al alza por un tiempo, como es el caso de Noffke

Por ejemplo, muchas personas que conservaron su empleo, han gastado mucho menos en el último año y estarán dispuestas a aumentar sus gastos cuando se den las condiciones, explica.

Por otro lado, agrega, es poco probable que los gobiernos vuelvan a las medidas de austeridad que se implementaron a raíz de la última crisis financiera.

Pero cuando los mercados caigan, será interesante ver cómo reaccionan los inversores, argumenta Saluzzi, especialmente los más jóvenes que han experimentado principalmente un mercado que sube y se recupera rápidamente. Ellos son una parte pequeña, pero activa del mercado.

“No han sido probados en batalla. No han estado en los mercados tanto tiempo”, dice. “Se pone feo rápido”.