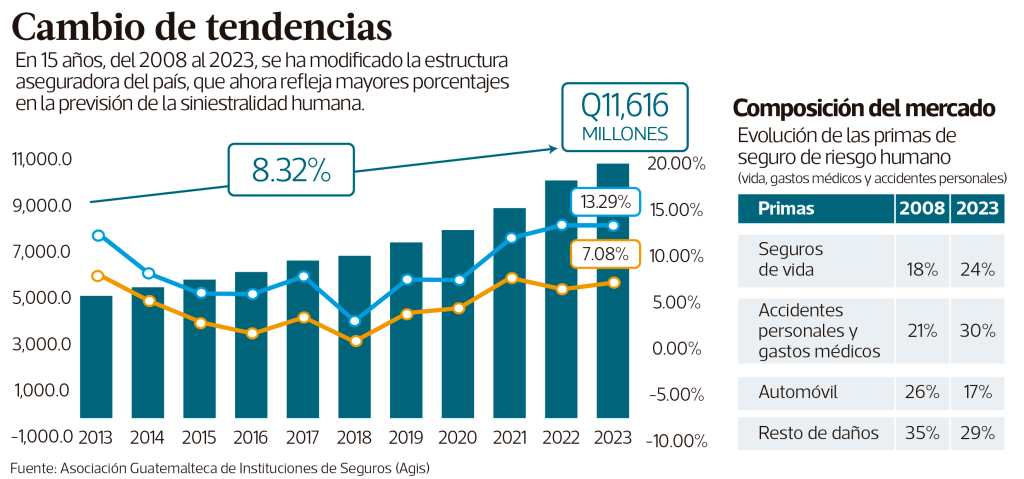

Según la Asociación Guatemalteca de Instituciones de Seguro (Agis), en el 2023 el sector tuvo un crecimiento de 13.2% en cuanto al volumen de negocio, llegando a Q11 mil 616 millones, derivado de un crecimiento de 13.9% en las primas emitidas.

Sin embargo, se han notado cambios en las tendencias: en el 2008 las primas de seguros de vida y las de accidentes personales y gastos médicos, representaban alrededor del 39% (18% y el 21% del total, respectivamente), en tanto para el 2011 llegaron a 46% y en el 2023 cerraron en 55%, explicó el presidente de Agis, Hermann Girón.

En el último año, las de vida están alrededor del 25% y las de accidentes personales y gastos médicos representan el 30%. En tanto, las de automóvil pasaron de 26% a 17% en tres lustros y las del resto de daños bajaron de 35% a 29%.

Girón explicó que la tendencia ya se notaba, pero desde la pandemia ha cobrado más fuerza, ya que las personas empezaron a buscar mayor protección monetaria para atender su salud.

Comportamiento en 2023

Según los datos divulgados por Agis, por ramo, el seguro total de vida tuvo un crecimiento anual de 14.1% respecto al 2022, mientras el histórico es de 10.6%.

El de accidentes y enfermedades creció 9.8% el año pasado y el histórico era 9.1%; el ramo de salud y hospitalización subió 9.3% y el histórico ha sido 9.2%.

“Independientemente de la pandemia que vivimos y que afectó los ramos de riesgos humanos (lo que trajo consecuencias para nuestro sector) en la última década, los ramos de riesgos han contribuido de una forma muy importante al crecimiento de las primas de seguros, no solo en Guatemala sino en América Latina”.

El ejecutivo añadió que el crecimiento de esos ramos ha duplicado el ritmo de crecimiento de seguros patrimoniales o para bienes del patrimonio (vehículos, inmuebles, maquinaria y otros).

Segmento casi olvidado: seguros para el retiro laboral

A su criterio, lo anterior es un tema relevante para el país y su importancia trasciende al sector asegurador, por lo que durante el Foro Anual del 2024 de AGIS, discutieron cómo provocar un intercambio de ideas que permita ampliar los horizontes y ayude a imaginar una ruta nueva para la cobertura de seguros, identificar tendencias más amplias y entender la responsabilidad de las aseguradores.

Por ejemplo, ya se está buscando la forma de que los guatemaltecos mayores tengan más opciones de protección para el retiro, pues “el IGSS tiene el mandato de dar cobertura universal, pero en la actualidad, menos del 1.8 millones de guatemaltecos tienen aportes y afiliación activa”.

Ello, a pesar de que ese es un reto de la seguridad social, “pero también una oportunidad” para quienes quieren protegerse de una forma privada y personal porque no trabajan en relación de dependencia o porque ejercen una carrera profesional que no tiene la opción de ahorrar en el IGSS (Instituto Guatemalteco de Seguridad Social), por lo que el sector asegurador pretende ser el que atienda esas necesidades.

“Lo que proponemos como aseguradores es aprovechar los artículos 71 y 72 de la Ley Orgánica del IGSS, vigente desde hace 75 años, y que le dan un rol a las aseguradoras privadas complementario a la pensión obligatoria que la Seguridad Social ofrece”, explicó Girón.

Refirió que para esto no se requiere ningún cambio en la Constitución Política o ley alguna ni autorización del seguro social u otra entidad, pues en la actualidad, en el mercado financiero ya se ofrecen algunas herramientas para el retiro.

El presidente del IGSS, José Adolfo Flamenco, estuvo de acuerdo en que se debe fortalecer el plan de pensiones para mejorar las mensualidades de los afiliados, pero el socio principal sería el Estado, que debe entrar cumplir con su responsabilidad histórica. Esto, al referirse a la deuda que este mantiene con el seguro social y que se ha calculado en Q60 mil millones.

Sobre los seguros, explicó que el seguro médico resulta más caro para las personas, a medida que envejecen y “entonces, entra a complementar la Seguridad Social en la prestación de los servicios médicos”.

También expuso que el seguro social en Guatemala necesita reformas en cuanto a las pensiones, consolidar las reservas técnicas del instituto para tener un ingreso constante todos los años y poder disponer de los recursos necesarios para mejorar los servicios y las pensiones a los afiliados, pero eso depende de las contribuciones.

La Asociación Guatemalteca de Instituciones de Seguros (AGIS) realiza el Foro Anual 2024. En ese marco, el jefe de la @sib_guatemala Saulo de León, informó que se creó una Intendencia de Seguros para especializar la supervisión y otras funciones. @prensa_libre @Economia_pl pic.twitter.com/C5f2gS5NfY

— Rosa María Bolaños (@rbolanos_pl) January 17, 2024

Nueva intendencia para supervisión de seguros

En el foro celebrado el martes 17 de enero, el presidente de AGIS consultó al respecto a Saulo de León, Superintendente de Bancos, acerca de hacia dónde puede ir el sector si se traza una nueva ruta de desarrollo, a lo que respondió que en el año 2000 se trazó la matriz de modernización bancaria del sistema financiero guatemalteco, pero “se quedó en el tintero la ley de la actividad aseguradora, entre otras. Hoy, 20 años después, es necesaria otra ola de modernización de la legislación”.

Ahora, se dio a conocer que ya se creó una Intendencia de Supervisión de Seguros y se nombró en el cargo a Héctor Espina por parte de la Junta Monetaria. Con esa reestructuración “se está generando una especialización interna para poder entender el mercado, a los participantes y poner las condiciones de supervisión, de inspección y propuestas de regulación que puedan generar las condiciones y las circunstancias adecuadas para el crecimiento de todos los esquemas de seguros”.

Respecto al tema consultado (respecto de seguros para el retiro laboral) dijo que en el artículo 51 de la Ley de Vivienda dice que el Estado propiciará las condiciones más favorables para que las entidades financieras del país apoyen el financiamiento habitacional, de acuerdo a los plazos y mecanismos de pago necesarios para los diferentes segmentos de usuarios “y para el efecto el Estado deberá promover el marco institucional para la creación de fondos privados de pensiones y otros fondos de largo plazo para fomentar la inversión en el mercado de valores en títulos derivados del financiamiento habitacional”.

El funcionario expresó que ahí, “tímidamente la legislación guatemalteca está volteando a ver a la necesidad de ahorrar a largo plazo y la de atender el déficit habitacional que existe en Guatemala”.

De León dijo que el compromiso que quiere hacer con el sector asegurador es tener una mesa de diálogo y que le permitan tener claridad sobre lo que el sector ve y donde están las oportunidades de mercado.