Impuestos

|Suscriptores

La SAT comienza a fiscalizar el alquiler vacacional de inmuebles por medio de redes sociales

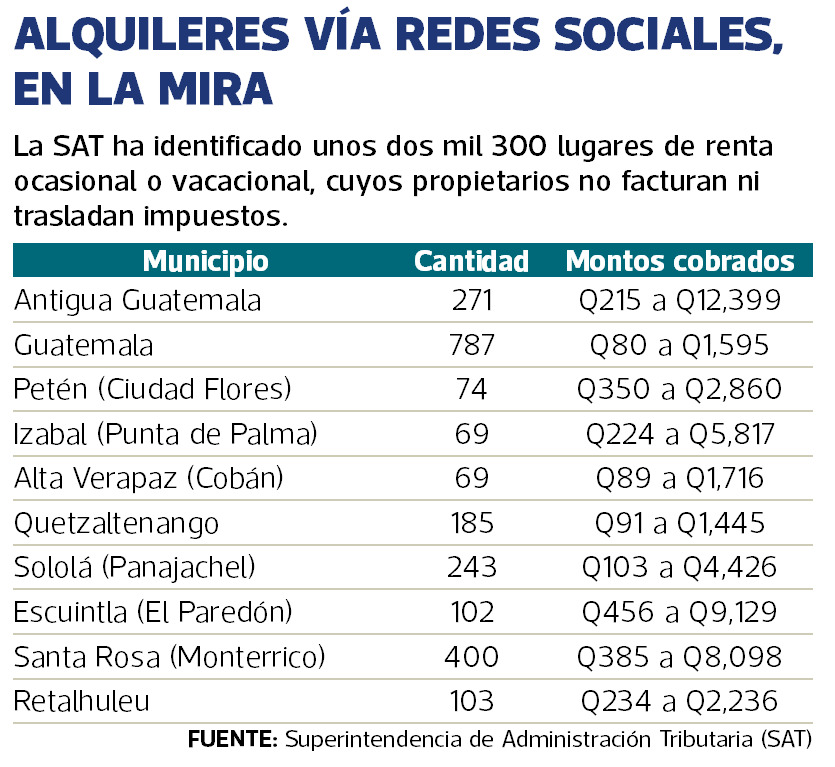

Al menos 2,300 inmuebles que se arriendan para fines turísticos o de descanso por vía digital están bajo la investigación del ente recaudador, tras detectar modalidades de incumplimiento tributario.

La oferta de arrendamiento ocasional de inmuebles para vacaciones ha crecido según la SAT. (Foto, Prensa Libre: Hemeroteca PL).

El arrendamiento ocasional de casas, apartamentos, chalets y habitaciones para vacacionar que se ofrecen por aplicaciones móviles, plataformas o redes sociales ya son objeto de verificación y fiscalización por parte del fisco guatemalteco.

En el 2022, la Superintendencia de Administración Tributaria (SAT) informó que estaban en preparación varias medidas y el proceso para cobrar impuestos a las empresas que brindan el servicio de streaming en Guatemala, además de servicios de arrendamiento de inmuebles, transporte de personas y de paquetería y similares.

En ese contexto, la SAT informó recientemente que ha detectado que contribuyentes que arriendan inmuebles tras anunciarlos por la vía digital, sin estar inscritos en el Registro Tributario Unificado (RTU) o estar afectos a ningún impuesto. Otros sí están inscritos, pero han omitido el pago de tributos, han presentado declaraciones con valor cero, son subdeclarantes o están en el umbral de superar los ingresos del régimen de Pequeño Contribuyente que permite la ley.

La información indicada se obtuvo por medio de cruces de datos y modelos de riesgo por geolocalización realizados por la Intendencia de Fiscalización, aparte de darle seguimiento a los anuncios de los arrendantes en plataformas electrónicas y se han identificado varias tipologías de defraudación, además se detectaron alrededor de 2 mil 300 inmuebles que se ofrecen para ese tipo de servicio.

Tipologías detectadas

Sin afiliación

En el primer ejemplo se mencionó a una persona no tiene el perfil económico adecuado, su ocupación es ama de casa, no tiene establecimiento registrado y su edad es de 27 años. Sin embargo, hace arrendamientos en aplicaciones y redes sociales, alquila 2 chalets en las playas del Pacífico y otro en la ciudad capital. Además, posee varios inmuebles registrados a su nombre, 1 casa en una zona exclusiva y 2 más en otros municipios, además de una cantidad considerable de vehículos. Por lo tanto, se procede a la determinación del origen de su patrimonio.

También se detectó a una persona extranjera sin establecimiento registrado, es propietaria de inmuebles según el registro y ofrece arrendamientos en APP y redes sociales. Por ejemplo, alquila una villa en las playas del Pacífico por US$2 mil 340 los fines de semana y la mayor parte del tiempo está ocupada, por lo que genera una cantidad considerable de rentas y al no vivir en el país no paga impuestos, pero existen mandatarios y encargados de los inmuebles que alquila.

Declarantes a cero o con omisos

En este caso se trata de una persona Individual, que sí está afiliada en el Régimen General del impuesto al valor agregado (IVA), aparece como prestador de servicios profesionales, pero no está reportado el establecimiento que da en renta en las playas del Pacífico por US$1,200 cada fin de semana, lo que ofrece por aplicaciones y redes sociales.

Se detectó que tiene una alta demanda porque no hubo disponibilidad en ningún fin de semana por 4 meses, pero presenta algunas declaraciones con valor cero y otras están omisas.

Subdeclarantes o que sobrepasan límites de pequeños contribuyentes

En este ejemplo, se detectó a un contribuyente que es sociedad anónima afiliada al régimen general del IVA, su giro es de negocios varios y posee establecimiento de arrendamiento, con alquiler de varias casas vacacionales, chalets, villas y apartamentos que son promocionados en diversos medios.

Se observó también alta demanda porque según dio a conocer la SAT, no hay disponibilidad en los fines de semana de los últimos dos meses.

En este caso mencionado entre los ejemplos, se detectó que declara ingresos menores a los percibidos, ya que, según la entidad, cada semana rentan cada villa en Q5 mil para 13 personas, y debido a la temporada alta muestran ocupación todos los fines de semana.

Derivado de ello estiman que los ingresos mensuales aproximados son de Q65 mil, pero declaran Q8 mil 700.

Pequeños contribuyentes que superan el límite máximo permitido

También se menciona a una persona individual inscrita como pequeño contribuyente, con un negocio de diseño publicitario, pero que posee y renta casas en una playa y un apartamento en la ciudad capital, por distintos medios.

La SAT detectó que el apartamento en la ciudad se alquila por Q450 por noche, aparte de un chalet en Monterrico que se renta por Q2,800 la noche, con muy alta demanda. Según lo verificado por el fisco, se reporta un ingreso mensual promedio de Q11 mil 500 que representarían Q138 mil al año, pero detectaron ingresos mensuales de Q28 mil 700, que equivaldrían a Q340 mi al año.

Ese monto supera el límite máximo anual que permite el régimen de Pequeño Contribuyente fijado en Q150 mil.

Acciones y recomendaciones

El superintendente Marco Livio Díaz y el intendente de Fiscalización, Óscar Hernández, hicieron un llamado a las personas para que regularicen su situación tributaria y eviten ser objeto de acciones de fiscalización; y a la población, que denuncie por la no facturación por sus compras de servicios. Estas son las principales recomendaciones del ente recaudador:

A los contribuyentes que se encuadran en cada uno de los escenarios descritos, les hace un llamado a regularizarse ante la entidad y su cumplimiento voluntario.

A quienes sean identificados, se les solicitará información sobre los depósitos bancarios recibidos, así como su información financiera para determinar la omisión de declaraciones.

Las personas que rentan estos lugares deben exigir la factura ya que este documento tributario puede generar efectos legales. Se puede denunciar a través del portal de la SAT o llamar al centro de llamadas 1550.

Regístrese aquí a la masterclass virtual para suscriptores digitales “Franquicias de baja inversión en Guatemala: ¿Por dónde empezar?”, este jueves 21 de marzo a las 18 horas.